Если мы сталкиваемся с финансовыми трудностями, то вопрос обычно встаёт о кредите в банке. Бывают ситуации, когда нужно перезанять до зарплаты у знакомых, но вариант этот не всегда уместен. Можно конечно попытать счастья у частных кредиторов, однако, это чревато большими эмоциональными потрясениями, нежели решением своих проблем. И здесь как раз могут сыграть свою роль .

Бесплатные онлайн займы на вашу карту лучший рейтинг для оформления.

- Что такое МФО – простыми словами

- Микрофинансовые организации в России

- Кто регулирует деятельность МФО

- Виды МФО

- МФК (микрофинансовая компания)

- МКК (микрокредитная компания)

- Чем отличается МФО от банка

- Стоит ли брать займ в МФО

- Как правильно выбрать микрофинансовую организацию

- Список микрофинансовых организаций

- Мифы про МФО

- Ответы на самые частые вопросы

Что такое МФО – простыми словами

МФО или микрофинансовая организация это компания, деятельность которой является финансирование граждан небольшими суммами под крупный процент. Данные организации могут работать как отдельные фирмы, так и аффилированные с банками.

Сегодня, среди наших граждан, МФО пользуются большой популярностью. И это не смотря на большой годовой процент.

Дело в том, что многие микрофинансовые организации предпочитают выдавать первые займы под 0%. Тем самым, люди охотнее берут заёмные средства. Это делает займ доступнее и снимает психологический барьер перед будущим клиентом МФО. Проще говоря, это маркетинговый ход.

Данный принцип работы МФО помогает искать им новых клиентов. Но в то же время, многие люди «не осознают» в действительности, на что они могут рассчитывать, когда они берут деньги в долг и какие у них существуют права. Обо всём об этом, о законах и о многом другом мы расскажем вам подробнее.

Микрофинансовые организации в России

В Российской Федерации МФО появилось в середине девяностых годов прошлого века. Однако, прочно закрепилась в умах россиян только лет 10 назад. После кризиса 2008 года, с каждым годом микрофинансовые предприятия становились всё популярнее. А уже к 2013 году, мы увидели массовую рекламу МФО на столбах, сначала в мелко населённых городах, а потом и в крупных мегаполисах.

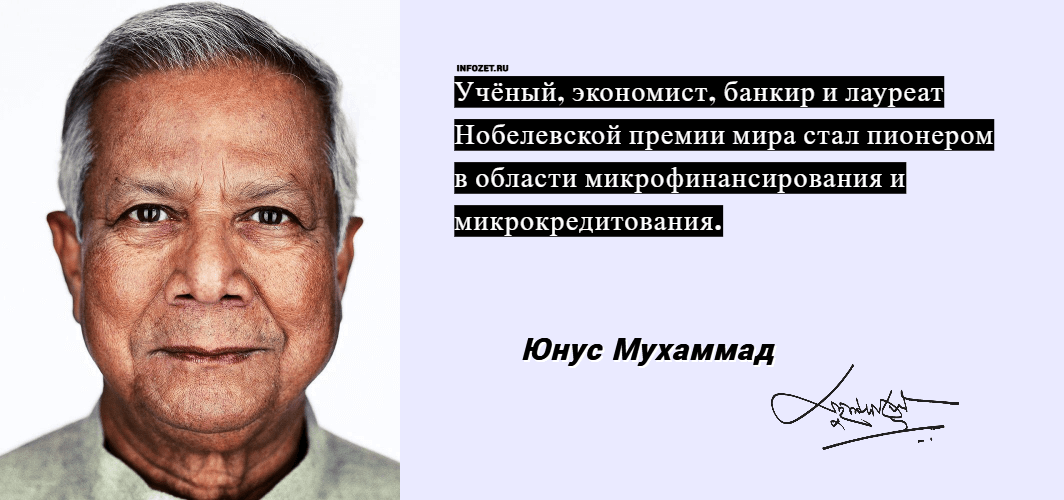

Примечательный факт: впервые термин МФО ввёл Юнус Мухаммад (бангладешский банкир, экономист и профессор). И именно в Бангладеш заработала первая микрофинансовая организация. Тогда у малообеспеченного населения не было возможности обращаться в банки за кредитом и бизнесмен придумал такой выход из ситуации.

Но вернёмся к России. Принято считать, что МФО в РФ отрегулировано плохо, никакие законы на них не действуют, работают они сами по себе и всё в этом духе. Но это глубочайшее заблуждение. Подобный миф развился из двух составляющих: из-за незнания законов тех, кто берёт займы и недобросовестных займодателей, проще говоря тех, кто пренебрегает законами или «ходят по краю».

На счёт клиентов всё понятно. Но тут можно «подтянуть» знания, помочь советом. А вот на счёт второго, дело обстоит куда печальнее.

Ежегодно, в микрофинансовые организации обращаются сотни тысяч граждан, многие из них не могут вернуть долго полностью или частично. В этом случае, нередко, МФО могут обращаться к коллекторским агентствам. Хотя, по закону, казалось бы, должны обращаться в суд.

Кто регулирует деятельность МФО

МФО регулируется на законодательном уровне. Мы можем обратится к федеральному закону от 02.07.2010 года за номером 151-ФЗ (о микрофинансовой деятельности и микрофинансовых организациях). Из него следует, что данной деятельностью могут заниматься юридические лица. Они ведут всю финансовую деятельность и их организация внесена в государственный реестр МФО.

За МФО осуществляют контроль саморегулируемые организации (СРО). Происходит это таким образом, что каждая МФО по закону обязана вступить в данную организацию, чтобы в свою очередь там за ней осуществлялся надлежащий надзор. А за этими структурами уже следит непосредственно Банк России. В некоторых случаях, минуя саморегулируемые организации, за МФО может осуществлять контроль сразу Банк России.

Лиц. №651303532004088

в день

Без доп. услуг и подписок

Лиц. №2110177000478

в день

Срочный онлайн займ под 0%

Лиц. №2120754001243

в день

Моментальное одобрение

Виды МФО

Микрофинансовые организации бывают двух типов:

- МФК — микрофинансовая компания.

- МКК — микрокредитная компания.

Между ними есть различия, хотя, основным направлением обеих организаций является выдача небольших займов.

МФК (микрофинансовая компания)

Микрофинансовые компании — это крупные игроки в финансовом секторе займов, которые не относятся к банковской сфере. Их деятельность основывается на выдаче микрозаймов гражданам и бизнесу, как в офисах так и онлайн.

Центральный Банк России осуществляет надзор за их деятельностью довольно пристально. Так, к примеру, МФК каждый год отчитывается перед ЦБ РФ. Они обязаны предоставить данные о том, как проходила их деятельность и проводить внутреннюю проверку всей системы.

МФК могут не только заниматься выдачей займов, но и привлекать инвестиции со своих клиентов. Закон защищает граждан от высокорисковых вложений, поэтому существует минимальный порог вхождения: 1 500 000 рублей. То есть, проинвестировать на меньшую сумму не получиться, а если гражданин решит вложить крупную сумму, то он (с точки зрения закона) осознаёт все риски.

- Займ для физ. лиц — до 1 000 000

- Кредит для ИП — до 5 000 000

У микрофинансовой компании должны быть собственные средства для осуществления деятельности. Минимальный уставной капитал любой МФК должен быть не ниже 70 миллионов рублей. Кроме того, как только данный порог снижается, Банк России имеет право отозвать лицензию у компании и прекратить её деятельность.

МКК (микрокредитная компания)

Микрокредитные компании — это относительно небольшие фирмы, которые выдают займы физ. лицам и ИП. В отличие от МФК, МКК считаются маленькими игроками рынка и занимаются исключительно микрокредитованием.

Их надзором занимается как ЦБ, так и саморегулируемые организации. Но первый орган реже вмешивается и даёт возможность системе работать самой, без постоянного контроля со стороны.

Микрокредитным организациям, в отличие от МФК, разрешается заниматься производственной и даже торговой деятельностью.

- Займ для физ. лиц — до 500 000

- Кредит для ИП — до 5 000 000

Уставной капитал микрокредитной компании должен составлять не менее 5 000 000 рублей.

Чем отличается МФО от банка

МФО и банки занимаются тем, что выдают кредиты населению под проценты. Но микрофинансовая организация — не равно банку. И вот почему. Главной особенностью МФО является то, что она не имеет статуса . Это ей даёт не просто моральное, но юридическое право не выполнять множество условных функций, которыми не может пренебречь банк.

МФО в отличие от банков охотнее выдают деньги через интернет. С приходом кредитных карт, банки также стали выдавать средства гражданам онлайн через свои финансовые продукты. Однако, это не идёт ни в какие сравнения с микрофинансовыми организациями. Последние здесь однозначно лидируют.

Различие банковских структур от микрофинансовых организаций:

| МФО | Банки | |

| Проверка клиента | Нет подробной проверки клиента и его платёжеспособности | Тщательная проверка и запросы в БКИ |

| Процентная ставка | от 0,2-2% в день | от 10-20% в год |

| Стандартная сумма кредитования (для физ. лиц) | От 100 до 100 тысяч | От несколько десятков тысяч рублей до нескольких миллионов |

| Срок владения средствами | От 7 до 30 дней (иногда до года) | 0,5-3 года |

| Погашение | Сразу всю сумму (так как обычно это небольшие займы) | По ежемесячному календарю платежей |

| Причина по которой клиенты оформляют кредит/займ | Нецелевой займ | Клиент берёт деньги под конкретную задачу (ремонт, бизнес, лечение, крупная покупка) |

| Время одобрения | 1-20 минут | От нескольких часов до нескольких дней |

| Необходимые документы | Паспорт (остальные по запросу) | Паспорт, справка 2-НДФЛ, СНИЛС, ИНН и иные документы по запросу |

Важно понимать, что МФО не конкурируют напрямую с банками. У микрофинансовых организаций существует свой пласт клиентов, которые обращаются к ним по тем или иным причинам и занимают деньги в долг. В основном, это граждане, которым отказали в кредите в банках. Остальных различий между данными организациями нет.

Стоит ли брать займ в МФО

При ответе на данный вопрос нужно отталкиваться от того, почему вообще существуют МФО. Спрос всегда (или почти всегда) рождает предложение. В нашем случае, человеку нужны деньги, в банке ему отказали. Что теперь делать?

Конечно, если вы можете обойтись без микрозайма, то лучше ничего не брать. Можете взять за основу, что самый лучший займ тот, который вы никогда не оформите. Но это применимо и к банкам. Если у вас много денег или не возникает потребности в их наличии, то какой смысл оформлять кредит, пусть даже под небольшой процент? Его ведь всё равно придётся выплачивать.

Поэтому, каждый отдельный случай нужно рассматривать отдельно. И на этот вопрос может быть дан разный ответ. Однако, мы можем дать несколько советов перед тем, как вы подумаете обратиться к МФО. Может быть, вам эти рекомендации помогут или дадут пищу для размышлений.

- Перед тем как обратиться в МФО, попробуйте занять деньги у знакомых вам людей, которым вы доверяете.

- Может стоит посмотреть что-то у себя и продать из лишнего, ненужного барахла?

- Подумайте, так ли вам нужны средства. Можно ли обойтись без них?

- Если вы решаете оформить займ в МФО, то не берите лишнего. Возьмите столько, чтобы закрыть свою потребность.

- Доверяйте только проверенным и лицензированным МФО, чтобы в будущем не пришлось платить несусветные проценты и не появилось множество лишних хлопот.

Лиц. №651303045003951

в день

Онлайн займ без отказов

Лиц. №816622

в день

Оформление займа – 10 мин.

Лиц. №2120177002077

в день

Без скрытых платежей

Как правильно выбрать микрофинансовую организацию

Несмотря на огромный выбор, в действительности, выбирать МФО ещё нужно уметь. Не все из них легальные, какие-то предоставляют невыгодные условия для клиентов, а некоторые МФО при малейшей просрочки продают долг коллекторам.

Для того чтобы выбрать лучшую МФО и не прогадать, мы предлагаем вам руководствоваться этим чек-листом:

- Выбирайте МФО с лицензией от ЦБ РФ. Это убережёт вас от мошенников, коих среди них тоже предостаточно. Проверить, состоит ли МФО в реестре можно на сайте Центрального Банка.

- Некоторые микрофинансовые организации предлагают беспроцентные займы. В основном эта разовая акция и действует только в том случае, если вы являетесь новым клиентом. Пользуйтесь такой возможностью.

- Опирайтесь на отзывы, но делите всё на 2. Дело в том, что из отзывов вы можете почерпнуть много полезной информации, но нужно понимать, что некоторые отзывы могут оставлять конкуренты (негативные), а некоторые покупать сами МФО (позитивные). Просто делите всё на два, а лучше три.

- Смотрите на максимально доступную сумму займа. Чем выше этот порог, тем больше вы сможете получить заёмных средств. Этот критерий важен тем, чтобы потом не пришлось «дозанимать» в остальных МФО, если вам вдруг не хватит денег.

- Уточните про сроки погашения. Обычно, стандартный займ выдаётся на 30 дней, но в некоторых случаях он может быть увеличен.

- Подумайте о способах получения денег. Чем больше вариантов предоставляет МФО, тем для вас выгодней.

- И что будет если вы не погасите займ в срок? Узнайте всё о штрафах и пени. Кроме того, в цивильных МФО могут пойти навстречу клиенту и предоставить отсрочку, пусть, хотя бы на какое-то время (разумеется без процентов).

Список микрофинансовых организаций

Список МФО составлен на основе рейтингов среди их клиентов. Вы наглядно можете посмотреть название микрофинансовой организации, её рейтинг, сумму которую можно оформить и на какой срок. Кроме того, в режиме онлайн вы сможете отправить заявку на получение средств (если вам это необходимо).

| МФО | РЕЙТИНГ | СУММА | СРОК (ДНИ) | ЗАЯВКА |

| MoneyMan | (4.9 / 5) | от 1 500 до 30 000 | от 5 до 21 | |

| Займер | (4.8 / 5) | от 2 000 до 30 000 | от 7 до 30 | |

| Смс Финанс | (4.7 / 5) | от 3 000 до 30 000 | от 1 до 7 | |

| Екапуста | (4.7 / 5) | от 100 до 30 000 | от 7 до 21 | |

| Турбозайм | (4.7 / 5) | от 3 000 до 50 000 | от 1 до 180 | |

| Отличные наличные | (4.6 / 5) | от 1 000 до 30 000 | от 1 до 7 | |

| Веббанкир | (4.5 / 5) | от 3 000 до 30 000 | от 7 до 30 | |

| Vivus.ru | (4.5 / 5) | от 3 000 до 30 000 | от 1 до 21 | |

| Честное слово | (4.5 / 5) | от 3 000 до 30 000 | от 10 до 21 | |

| Миг Кредит | (4.4 / 5) | от 3 000 до 100 000 | от 5 до 364 | |

| Lime-zaim | (4.4 / 5) | от 2 000 до 20 000 | от 10 до 15 | |

| А-Деньги | (4.4 / 5) | от 2 000 до 30 000 | от 7 до 30 | |

| Вива деньги | (4.4 / 5) | от 1 000 до 100 000 | от 7 до 365 | |

| Деньги сразу | (4.3 / 5) | от 1 000 до 100 000 | от 16 до 180 | |

| Fanmoney | (4.3 / 5) | от 5 000 до 10 000 | от 5 до 15 | |

| Belka Credit | (4.3 / 5) | от 1 000 до 30 000 | от 7 до 10 | |

| Max.Credit | (4.3 / 5) | от 3 000 до 10 000 | от 5 до 30 | |

| Финтерра | (4.3 / 5) | от 2 000 до 30 000 | от 1 до 5 | |

| Е-заем | (4.2 / 5) | от 3 000 до 15 000 | от 5 до 35 | |

| Zaymigo | (4.2 / 5) | от 5 000 до 30 000 | от 5 до 30 | |

| Быстроденьги | (4.1 / 5) | от 1 000 до 100 000 | от 1 до 180 | |

| Pay P.S. | (4 / 5) | от 3 000 до 15 000 | от 5 до 180 | |

| Займ экспресс | (4 / 5) | от 3 000 до 30 000 | от 7 до 30 | |

| Platiza | (3.9 / 5) | от 3 000 до 10 000 | от 5 до 10 | |

| Вебзайм | (3.8 / 5) | от 3 000 до 30 000 | от 7 до 14 | |

| Credit plus | (3.7 / 5) | от 1 000 до 15 000 | от 5 до 30 | |

| До Зарплаты | (3.6 / 5) | от 2 000 до 20 000 | от 7 до 180 | |

| Moneza | (3.5 / 5) | от 3 000 до 15 000 | от 5 до 35 | |

| Доброзайм | (3.4 / 5) | от 1 000 до 10 000 | от 1 до 10 | |

| Срочно Деньги | (3.3 / 5) | до 2 000 | от 1 до 5 |

Мифы про МФО

Для тех, кто ещё не сталкивался с микрофинансовыми организациями напрямую, существует целая плеяда мифов вокруг данных компаний. Мы разобрались с несколькими из них и хотим попытаться развеять некоторые устоявшиеся заблуждения.

| Миф | Реальность |

| Займы в МФО берут только наркозависимые, люди без всякого дохода или полностью погрязшие в долгах. | Микрозаймы берут вполне себе разные люди: с хорошей кредитной историей и с высоким достатком тоже. Плюсы займов в МФО не заканчиваются на том, что вы можете получить деньги без дополнительной проверки ваших источников доходов. К примеру, средства можно получить за 5 минут, что невозможно проделать с кредитом и когда деньги нужны срочно. |

| Из-за малейшей просрочки по займу в МФО, тут же приезжают коллекторы. | На самом деле это не так. Вернее, может это и было так раньше, тогда, когда каждый день открывались новые МФО-однодневки, они не были никому подотчётны и вели бурную незаконную деятельность. Сегодня, максимум что может сделать МФО, это подать на клиента в суд за то, что тот не выплачивает займ. Но подобных эксцессов не много и всё решается дополнительными отсрочками, скидками и бонусами. |

| Можно взять займ и не отдавать. | В корне неверное утверждение распространяемое некоторыми блоггерами. Мы считаем что данный совет инфлюенсеров только вредит клиентам МФО. Не стоит бегать от тех, у кого вы заняли в долг. Напротив, нужно постараться решить всё мирным путём и в рамках законодательства. Не отдавать займ означает: испорченная кредитная история и подача иска в суд. Так или иначе клиенту останется выплатить свой долг, но уже через приставов. |

| Инвестировать в микрофинансовые организации — невыгодно. | Напротив. Подобные инвестиции приносят их вкладчикам немалую прибыль, однако, стоит отметить, что это высокорисковые активы. Именно поэтому инвестор не сможет «быть в доле», если сумма инвестирования менее 1,5 млн. рублей. |

Это самые распространённые мифы которые существуют. Однако, не единственные. Вы можете оставить свои варианты в комментариях, мы обязательно их рассмотрим, а некоторые из них внесём в данный список.

Ответы на самые частые вопросы

Вместо итога, мы постарались дать ответы на самые частые вопросы граждан, касательно МФО и всего что связано с микрофинансовой деятельностью.